Стратегия «купи и держи» или buy and hold – одна из самых популярных на фондовом рынке. Её используют те, кто не хочет активно торговать на бирже и совершать рискованные сделки в погоне за высокой прибылью. Инвесторы, которые следуют этой стратегии, вкладывают деньги долгосрочно, потому что верят в постоянный рост экономики.

Содержание:

- Суть стратегии «купил и держи»

- Сколько можно зарабатывать

- Как правильно использовать стратегию

- Плюсы и минусы стратегии «купил и держи»

Суть стратегии «купил и держи»

Главный принцип стратегии – долго держать акции: 5 лет и дольше. Такой инвестиционный горизонт основан на том, что в долгосрочной перспективе рынок всегда растёт, преодолевая даже сильные кризисы или спады.

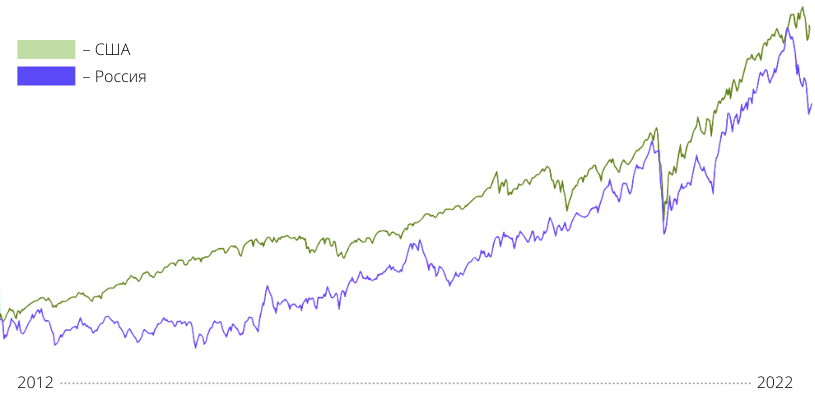

Посмотрите на динамику российского и американского рынков. На графике видно, что оба восстанавливались после падений, а потом обновляли исторические максимумы.

Причина – в стремлении бизнеса развиваться и наращивать прибыль. Каждая компания пытается охватить новые рынки сбыта, расширить производство, разработать технологии – это толкает всю экономику вверх и заставляет её регулярно расти.

Эту стратегию также использует легендарный инвестор Уоррен Баффетт. Например, уже более 30 лет в своём портфеле он держит бумаги Coca-Cola. «Мы стремимся владеть бизнесом вечно» – говорит инвестор.

«Если вы покупаете бизнес разумно, то он будет приносить вам деньги. Вы должны купить бизнес, чтобы не продавать его в ближайшие пять лет — как если бы биржа закрылась, и вы не смогли бы получить котировку на купленные акции. Вы должны радоваться тому, что владеете этим бизнесом» – советует Баффетт.

Сколько можно зарабатывать

Теоретически годовая доходность при такой стратегии должна быть не меньше средней по рынку. В США – это около 13% годовых за последние 10 лет, в России – 10,8%. При этом многое зависит от выбора активов и того, как вы будете управлять своим инвестиционным портфелем.

Как правильно использовать стратегию

Недостаточно просто купить акции и забыть о них. Нужно выбрать надёжные компании, которые переживут рыночные шоки, а затем распределять вложения, пересматривать состав портфеля и регулярно докупать активы.

Присмотритесь к «голубым фишкам»

Это самые крупные и стабильные игроки на бирже. Пример российских и зарубежных «голубых фишек»: Газпром, СберБанк, Лукойл, Apple, McDonalds, Microsoft. У таких компаний высокая рыночная капитализация, а значит, они могут пережить плохие времена. Их бизнес настолько крупный и устоявшийся, что вряд ли обанкротится.

Ещё они всегда платят дивиденды. Поэтому инвесторам не обязательно продавать акции, чтобы заработать. Достаточно владеть ценными бумагами и в назначенные сроки получать выплаты на брокерский счёт.

При этом не стоит инвестировать в компании со слишком высокими дивидендами. Это не всегда хороший признак. Если организация много выделяет на выплату, то, возможно, недостаточно инвестирует в своё развитие.

Компании с низкими дивидендами так же могут оказаться невыгодными для вложений. Старайтесь выбирать такие, чья дивидендная доходность будет выше банковского вклада и уровня инфляции. Иначе проще отнести сбережения в банк, а не искать нужные варианты на фондовом рынке.

Попробуйте использовать ETF фонды

Ещё один инструмент, который подойдёт начинающим – ETF фонды. Они полностью дублируют доходность всего рынка конкретной страны или отрасли. Управляющие компании объединяют в фонды несколько компаний так, чтобы их динамика следовала за экономикой.

Покупая одну акцию ETF, вы сразу вкладываетесь в несколько компаний. Например, в ETF американских корпораций входят акции Apple, Amazon, Google, Tesla и других. Если рынок ценных бумаг США будет расти, то этот ETF тоже вырастет.

Минус ETF в том, что они не переводят дивиденды. Поэтому заработать можно только на разнице между ценами покупки и продажи.

Проводите фундаментальный анализ и ищите недооценённые компании

Даже если вы выбрали «голубые фишки», постарайтесь провести их фундаментальную оценку. Это поможет понять перспективность бизнеса и заработать не только на дивидендах, но и на росте цен бумаг.

У классического фундаментального анализа есть несколько методов. Каждый инвестор делает его по-своему. Начинать нужно с оценки состояния экономики, далее спускаться к оценке конкретной отрасли, а уже потом к анализу компании и её акций.

Провести такой анализ начинающему трудно, но всё можно упростить, ориентируясь на мультипликаторы. Один из них – P/E, который показывает время окупаемости бизнеса компании. Например, P/E Газпрома 4,09 – то есть, при покупке всего Газпрома окупаемость вложений составит чуть больше 4 лет.

Мультипликатор нужно сравнивать с его средними показателями в отрасли. Если он ниже среднего, компания недооценена и имеет потенциал роста. Если выше, наоборот, инвесторы её переоценивают. P/E всей нефтегазовой отрасли на данный момент – 6,8.

Ещё один фактор – оценка выручки, чистой прибыли и долговой нагрузки за 5–10 лет. Избегайте компаний с падающей выручкой и растущей закредитованностью.

Диверсифицируйте

Диверсификация – это когда инвестор раскладывает деньги по разным компаниям и отраслям. Считается базовым правилом для защиты от рисков. Минимум в портфеле должно быть 10–12 компаний из 3–4 секторов.

Пример портфеля:

- Добыча нефти и газа – Газпром, Лукойл, Сургутнефтегаз.

- Металлургия – НЛМК, Норильский Никель, Полиметалл.

- Потребительский сектор – Магнит, Детский Мир, X5 Retail Group.

- Телекоммуникации и IT – МТС, Ростелеком.

- Финансы – СберБанк, ВТБ.

Широкий портфель защищает от рисков падения отдельных отраслей. Но не обязательно распределять средства только по российским организациям. В портфель можно добавлять акции США, Германии, Китая или Японии. Тогда вложения будут защищены не только от отраслевых рисков, но и от негативных сценариев, которые могут повлиять на экономику всей страны.

Так, одним из плохих примеров является японский рынок акций. В 1989 году он обновил пик, но из-за финансового пузыря на рынке недвижимости и банковской политики страны обрушился на 45% и постепенно падал, достигнув дна в 2009 году.

Исторического максимума рынок не смог обновить до сих пор. Поэтому, если бы вы вложили большую сумму денег в японские акции на пике и не распределяли бы вложения по другим компаниям, то скорее всего, не смогли бы отыграть убыток.

Инвестируйте регулярно

Не у всех новичков есть бюджет для составления полноценного портфеля. Выход из такой ситуации – выделять часть денег на покупку активов каждый месяц и составлять портфель постепенно. Отправляйте на инвестиции 20–25% от основного дохода, а первые полученные дивиденды вкладывайте обратно в акции, чтобы быстрее достичь нужной отдачи.

Ещё это позволяет усреднить цену входа и снизить влияние от изменчивости стоимости акций. Начинающим проще инвестировать так психологически. Не нужно ждать подходящего момента и оценивать состояние рынка. Вы просто дисциплинированно покупаете активы в установленный срок на одинаковые суммы.

Пример 1: у вас есть 60 000, на которые вы сразу купили 60 акций стоимостью 1 000 рублей за штуку. Но через месяц цена акций снизилась до 800 рублей, а вы получили убыток в 12 000. Ещё через месяц бумаги поднялись до 900, вы немного отыграли падение, но всё равно остались в минусе на 6 000. Итого – у вас 60 акций по 900 рублей, а стоимость портфеля 54 000.

Пример 2: вы решили не вкладывать все деньги сразу, а инвестировать равными частями в те же акции. В первый месяц вложили 20 000 тысяч в 20 акций по 1 000 рублей. Второй месяц ещё 20 000 в 25 акций по 800 рублей. Третий месяц – купили 22 бумаги по 900. Итого – у вас 67 акций по 900 рублей, а общая сумма портфеля 60 300.

Держите эмоции под контролем

Начинающие инвесторы часто могут испытывать тревогу, неуверенность или нетерпение. Всё это свойственно мозгу и иногда помогает держать ситуацию под контролем, вовремя реагируя на рыночную обстановку.

Но также эмоции могут сильно мешать и толкать нас на неправильные решения. Например, когда рынок падает, многие поддаются панике, спешат продать активы, чтобы сохранить хоть что-то.

Инвестор, который выбрал стратегию «купи и держи», должен стараться следовать ей несмотря на кризисы. Дайте время своим активам восстановиться. Помните, что просадка – это хорошая возможность докупить бумаги со скидкой. Рынки всегда будут падать и расти.

Плюсы и минусы стратегии «купил и держи»

Преимущества:

- Это пассивная стратегия, на которую не нужно тратить много времени в отличие от активной торговли.

- Возможность получать дополнительный доход за счёт дивидендов.

- Низкие риски и положительная отдача из-за длинного инвестиционного горизонта.

- Не нужно платить налоги с дохода, если владели бумагами больше трёх лет.

- Подходит новичкам и гарантирует заработок при соблюдении простых рекомендаций и правил.

- При использовании такого подхода в портфель обычно выбирают акции крупнейших и стабильных компаний, которые устойчивы к кризисам.

Недостатки:

- Деньги необходимо долго держать в активах и не использовать их на личные расходы.

- Есть риски неправильной оценки компаний на начальных этапах отбора.

- Нужно проявлять терпение, если акции падают в цене во время рыночных просадок.

- Нельзя полностью отпускать ситуацию и переставать следить за портфелем.

- Сложно обогнать среднюю доходность по рынку, особенно если в качестве инструмента вы выбрали ETF.

- Необходимо регулярно пополнять капитал и соблюдать дисциплину.

Читайте: Какие акции покупать начинающему инвестору